Op zich is pensioensparen natuurlijk een gek concept voor de trouwe volgers van deze blog. Wij zijn al op z’n minst een jaar of twintig “met pensioen” wanneer de meeste mensen eindelijk groen licht krijgen van de overheid om te kunnen stoppen met verplicht betaald werk.

Wij kunnen het dus simpel houden. Een fantastisch, efficiënt leven uitbouwen met de helft van je inkomen en wat overblijft op geregelde basis investeren in een breed gediversifieerd indexfonds is voldoende om na een jaar of tien niet meer voor geld te moeten werken.

Maar aangezien ongeveer 3 miljoen Belgen aan één of andere vorm van pensioensparen doen, en de overheid het door middel van een enorm belastingvoordeel stimuleert, vond ik het een interessante oefening om pensioensparen even onder de loep te nemen.

Wat is een pensioenspaarfonds?

Je hebt grofweg twee vormen van pensioensparen: via een pensioenspaarfonds of een pensioenspaarverzekering. Met een verzekering ben je in de meeste gevallen zeker van je rendement. Met een fonds is dat niet het geval, maar daar is het potentieel rendement wel hoger. We laten voor het gemak de verzekering al even buiten beschouwing. De inflatie is vandaag hoger dan het rendement. Je geld verliest dus aan koopkracht terwijl je er bij staat. De kans is met andere woorden groot dat je op het einde van de rit netto geld kwijt bent. Niet bepaald een briljant idee…

Dan het pensioenspaarfonds. Je hebt verschillende soorten, maar in essentie is het niet zo verschillend van een indexfonds. Via zo’n fonds investeer je ook in een brede groep aandelen, vaak gecombineerd met obligaties. Op zich dus een goede zaak. Maar toch zijn er belangrijke verschillen:

- Wie investeert in een pensioenspaarfonds, geniet een belastingvoordeel: Op een bedrag van € 1270, kan je € 317,5 terugkrijgen (in 2020). De overheid sponsort met andere woorden 25 % van je investering. Op het eerste zicht geen slechte zaak.

- Een pensioenfonds wordt beheerd door managers die actief op zoek gaan naar de beste aandelen en obligaties.

- Investeren in een pensioenfonds brengt bepaalde kosten en belastingen met zich mee, afhankelijk van wanneer het geld wordt opgenomen.

Enkele weetjes over actief beheerde fondsen…

Een pensioenspaarfonds wordt actief beheerd. Dat wil zeggen dat er fondsbeheerders zijn die een poging doen om de beste aandelen te selecteren. Op zich zou je kunnen denken dat dat alleen maar het rendement ten goede kan komen. En er zullen hier en daar zeker experten zijn die het jaar na jaar beter doen dan de markt (lees: het brede gediversifieerde, passief beheerde, indexfonds). Maar er is een probleem…

Wanneer je investeert in het passieve fonds, heb je per definitie het rendement van de markt. Wanneer je investeert in een pensioenspaarfonds kan je het beter of slechter doen. Maar één ding is zeker: het is onmogelijk dat alle actieve beleggers en pensioenspaarfondsen het beter doen dan een passief fonds die investeert in de hele markt. Als groep kunnen ze niet anders dan het even goed doen. En daar wringt het schoentje: het is eigenlijk onmogelijk om te weten welk pensioenspaarfonds het beter of slechter zal doen.

Je zou kunnen afgaan op reeds behaalde rendementen. Dat is wat heel wat pensioenspaarfondsen doen: klanten lokken door de resultaten van de voorbije jaren te publiceren. Maar hier is wetenschappelijk onderzoek eenduidig: resultaten uit het verleden zeggen niets. Er zijn talloze onderzoeken die aantonen dat wie het met een bepaalde strategie in het verleden beter deed dan gemiddeld het in de toekomst vaak net slechter doet. De best presterende kunnen dus perfect de slechtst presterende worden.

Samengevat: dat een pensioenspaarfonds actief beheerd wordt, levert je statistisch geen enkel voordeel op.

Kosten, kosten, kosten…

Misschien ben je wel te vinden voor een gokje en zeg je: “ok, ik weet dat mijn pensioenspaarfonds het minder goed kan doen dan een indexfonds. Maar ook beter. Dus waarom niet wat onderzoek doen naar de strategie van het pensioenspaarfonds, de voorbije rendementen,… en mijn geld zowel in een pensioenspaarfonds als in een indexfonds investeren?”

Jammer genoeg werken fondsbeheerders niet gratis. Bij het investeren in een actief beheerd fonds komen dus kosten kijken. En die kosten hebben een nogal onzichtbare, maar mogelijks enorme impact op je rendement. Die kosten zorgen er trouwens voor dat pensioenspaarders het als groep gemiddeld niet even goed, maar dus enkel slechter kunnen doen dan de groep die investeert in een veel goedkoper passief beheerd indexfonds.

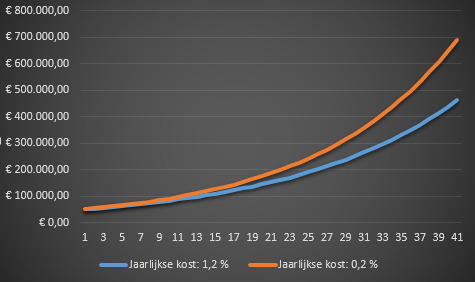

Neem twee identieke fondsen: beide leveren ze een jaarlijks rendement op van 7 %. Maar het ene fonds wordt actief beheerd en dat kost jaarlijks 1,2 % van het totale kapitaal. Het andere fonds koopt automatisch de hele markt. Hier wordt elk jaar een kost van 0,2 % van het kapitaal aangerekend.

Niet verschieten: dit is wat je na 40 jaar (de gemiddelde loopbaan) overhoudt als je op dag één € 50.000 investeert.

Het is verschil is enorm. Met een jaarlijkse kost van 1,2 % houd je € 461.954 over. Een mooi bedrag. Maar met een kost van 0,2 % hou je op het einde van de rit maar liefst € 691.103 over.

€ 229.149… Dat is wat het dure fonds meer gekost heeft dan het goedkope fonds, over een periode van 40 jaar. En het is onzichtbaar, want het wordt automatisch verrekend in je rendement. 1,2 % lijkt niet veel, maar van € 200.000 is het € 2400 die er afgaat, jaarlijks…

Het is geen uit de lucht gegrepen voorbeeld. Die 0,2 %? Dat is ongeveer wat ik jaarlijks betaal voor een breed gediversifieerd indexfonds. Die 1,2 %? Dat is wat je betaalt voor een pensioenspaarfonds (als je goed zoekt, de meeste zijn duurder).

Nog meer kosten?!

Tuurlijk. Als je denkt dat je gratis je geld investeert en er uiteindelijk terug uithaalt, ben je verkeerd. Heel wat banken rekenen instapkosten aan. Iedere keer dat je geld investeert betaal je een bepaald percentage (ik heb er gevonden die 3 % vragen). En dan is er nog de uitstapkost. Als je je geld voor je 60ste uit een pensioenspaarfonds haalt, passeert de fiscus en betaal je over je volledige opgespaarde kapitaal maar liefst 33 % belastingen! Maar ook na je 60ste betaal je standaard 8 %. (Dit geldt in de meeste gevallen, er zijn uitzonderingen).

Wat met het belastingvoordeel?

En dan komt het stokpaardje van elke bankier: “Ho maar, de overheid geeft je wel een jaarlijks belastingvoordeel, en geen kleintje: 25 %!”. Correct, maar compenseert dat alle bovenstaande kosten? Laten we eens zien…

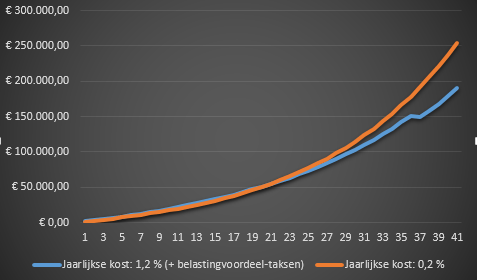

In onderstaande grafiek gaan we uit van volgend scenario:

- In elk fonds wordt er jaarlijks € 1270 geïnvesteerd (het bedrag om maximaal te profiteren van het belastingvoordeel bij pensioensparen).

- Een instapkost van 2 % bij het pensioenspaarfonds, een transactiekost + belastingen van € 11,3 bij het indexfonds (dat is het bedrag dat mijn bank aanrekent).

- De € 317,5 belastingvoordeel bij het pensioensparen wordt er elk jaar bijgeteld.

- Een lopende kost van 1,2 % bij het pensioensparen en een lopende kost van 0,22 % bij het indexfonds.

- We gaan er van uit dat iemand met investeren begint op z’n 25ste en geen geld uit de fondsen haalt tot z’n 65ste. Dit is fiscaal het meest gunstige scenario voor het pensioenspaarfonds.

Wat zien we?

- Het is duidelijk dat investeren in beide fondsen een goed resultaat oplevert. Door € 1270 per jaar te investeren heb je na 40 jaar met een rendement van 7 % +- € 190.000 in je pensioenspaarfonds en +- € 254.000 in het indexfonds. Zelfs mocht het rendement minder zijn, zal de simpele wiskunde ongetwijfeld haar werk doen.

- In de eerste jaren doet het pensioenspaarfonds het iets beter dan het indexfonds. Dat komt door het belastingvoordeel. Na een 20-tal jaar neemt de relatief hoge lopende kost het over en doet het indexfonds het steeds beter.

- Bij het pensioenspaarfonds zit er een kleine knik in de curve op jaar 35. Dit is de 8 % belastingen die er op 60 jarige leeftijd afgetrokken wordt.

Wat als de pensioenspaarder het belastingvoordeel in een indexfonds investeert?

Nu is het zo dat het jaarlijkse belastingvoordeel van € 317,5 niet geïnvesteerd wordt. Dit opnieuw investeren in het pensioenspaarfonds is sowieso geen goed idee. Boven de € 1270 levert dit geen belastingvoordeel op en zijn de kosten hoger dan bij het indexfonds. Het kan natuurlijk wel geïnvesteerd worden in het passieve fonds. 40 jaar lang € 317,5 investeren aan een rendement van 7 % met een jaarlijkse transactiekost van € 11,3 maakt een totaal van € 65.670.

In bovenstaand voorbeeld levert dat volgende eindstand op:

Pensioensparen: € 242.772 vs. indexfonds: € 253.787

Het scheelt dus niet veel, maar het indexfonds komt toch als duidelijke winnaar uit de bus, zeker als je weet dat:

- Pensioenspaarfondsen verplicht zijn om een deel in obligaties te beleggen, waarvan we weten dat die het slechter doen dan aandelen op langere termijn. Het rendement zal in de praktijk dus hoogstwaarschijnlijk lager zijn dan bij het indexfonds.

- Bij pensioensparen kan je voor je 60ste niet aan je geld zonder een astronomisch hoge boete te betalen (in de meeste gevallen 33 % in plaats van 8 %). Minder flexibiliteit dan bij het indexfonds dus.

- In bovenstaand voorbeeld strijkt de bank over periode van 40 jaar +- € 82.000 aan instapkosten en lopende kosten op. Als pensioenspaarder krijg je een deel van die kosten wel terug in de vorm van belastingvoordeel. Maar dat betekent dus dat wie aan pensioensparen doet de bank een mooie overheidssubsidie cadeau doet.

Conclusie: zolang de kosten voor pensioensparen 6 keer hoger zijn dan voor het passief beheerde indexfonds, hou je het best simpel en investeer je wat je aan de kant kan zetten in het passieve indexfonds. En de volgende keer dat je bankier, je ouders of wie dan ook beweert dat pensioensparen een no-brainer is, stuur je ze maar door naar de Sjansaar…

Noot 1: Alle cijfers in dit artikel worden enkel gebruikt om de vergelijking te kunnen maken tussen beide fondsen. In de praktijk zal het resultaat na 40 jaar uiteraard afhangen van onder andere de werkelijke kosten, rendement van het specifieke pensioenspaarfonds en het indexfonds.

Noot 2: Wie beter wil begrijpen waarom een groep investeerders in een passief indexfonds het automatisch beter doet dan een groep actieve investeerders, kan even op Youtube zoeken naar de Berkshire Hathaway aandeelhoudersvergadering van 2016 waar Warren buffet het fantastisch uitlegt. De interviews met Jack Bogle zijn zeker ook aan te raden.

Noot 3: Omdat de relatief hoge kosten van het pensioenspaarfonds vooral toenemen met de jaren, kan een pensioenspaarfonds financieel voordeliger zijn wanneer iemand op latere leeftijd instapt.